Mes projets

Mes achats

Mes assurances

Se connecter

Se connecter

Mes projets

Mes achats

Mes assurances

Simuler mon crédit

Mon Guide Pratique

Se connecter

Besoin d'aide

Quels sont les textes de loi relatifs au crédit renouvelable ?

Le crédit renouvelable, comme tout crédit à la consommation, est soumis à une réglementation stricte. C’est comme pour tout règlement, ils ne sont pas toujours plaisants, mais ils sont là pour notre bien. Ainsi, les organismes de crédit doivent, eux aussi, bien se comporter. Alors, nous vous expliquons tout ce qu’il faut savoir sur les textes de loi relatifs au crédit renouvelable.

UN CRÉDIT VOUS ENGAGE ET DOIT ÊTRE REMBOURSÉ.

VÉRIFIEZ VOS CAPACITÉS DE REMBOURSEMENT AVANT DE VOUS ENGAGER.

Ce que dit le code de la consommation sur la souscription du crédit renouvelable

Le montant et la durée de remboursement du crédit

Le crédit renouvelable n’a pas la même durée que le crédit amortissable, qui vous permet de connaître à l’avance le nombre de mensualités ou la date de fin. Lorsque vous souscrivez à ce type de contrat, vous vous engagez sur une relation à plus ou moins long terme, selon votre besoin en crédit.La loi impose des durées de remboursement maximales qui ne peuvent pas être dépassées. Elles varient en fonction du montant du crédit :

- 36 mois si le montant total du crédit est inférieur ou égal à 3.000 € ;

- 60 mois si le montant total du crédit est supérieur à 3.000 €.

En ce qui concerne le montant disponible, cette somme est établie avec votre organisme de crédit. Aussi, le coût total d’un crédit renouvelable est difficile à calculer. En effet, son taux d’intérêt peut être révisable durant l’année et le capital emprunté peut évoluer au gré des nouveaux emprunts ou des remboursements anticipés.

Le droit de rétractation

Ça vous est déjà arrivé de vouloir faire machine arrière ? Lors de la souscription d’un crédit renouvelable, c’est possible ! Mais attention, il faut vous manifester dans un délai de 14 jours calendaires. Ainsi, du 1er janvier au 31 décembre, y compris les jours fériés ou chômés, à partir de la date de la signature, si vous souhaitez exercer votre droit de rétractation à votre droit de rétractation, le contrat signé sera résilié. Si le contrat est résilié, le prêteur ne remettra pas les fonds au client, même après le droit de rétraction.Ce que dit le code de la consommation sur l’utilisation du crédit renouvelable

Le Code de la consommation est présent pour encadrer de l’utilisation du crédit renouvelable jusqu’à sa fin et ses conséquences, ce qui vous permet une protection implacable. Ainsi, selon les cas de figure, vous aurez forcément une solution. On vous décrypte les règles à connaître absolument pour souscrire à un crédit renouvelable sans surprise.

Le renouvellement et la résiliation du contrat

Sachez tout d’abord que le contrat de crédit renouvelable est conclu pour un an et peut être renouvelé chaque année. Avant de vous proposer de le reconduire, le prêteur doit consulter chaque année le Fichier national des Incidents de remboursement des Crédits aux Particuliers (FICP).

Toujours encadrée par le Code de la consommation, la reconduction de votre crédit renouvelable est très simple. À chaque anniversaire de la signature du contrat, votre crédit est reconduit. Cependant, l’organisme à qui vous avez dit oui a quelques obligations à respecter.

De plus, trois mois avant l’anniversaire de votre crédit, vous recevrez les conditions de reconduction. Dans ces conditions, vous recevrez le montant maximum autorisé, le taux annuel effectif global (TAEG) ou encore les conditions de remboursement.

Notez bien que si les modifications proposées lors de la reconduction du contrat ne vous conviennent pas, vous pourrez vous y opposer. Vous devrez le faire jusqu'à 20 jours calendaires avant l'entrée en vigueur du nouveau contrat. Il faudra renvoyer au prêteur le bordereau-réponse de refus qui devra être contenu dans la lettre d'information sur les conditions de reconduction. Vous devrez alors rembourser le montant de la réserve d'argent déjà utilisé.

Les modifications du contrat

Au cours de l’exécution de votre contrat, il est possible que vous ayez envie de faire des ajustements. Vous pouvez donc demander à tout moment de mettre en place quelques modifications :- La réduction de votre réserve de crédit

- La suspension de votre droit à utiliser le crédit

- La résiliation du contrat

Protection du consommateur : que change la loi Lagarde ?

En 2010, la loi Lagarde a apporté de nombreuses modifications au droit des crédits à la consommation. Madame Lagarde a ainsi mis toutes les chances de votre côté ! Les objectifs principaux étaient la protection du consommateur tout en renforçant son information avant de contracter un crédit. La loi Lagarde entend améliorer l’information du consommateur lorsqu’il est à la recherche d’un crédit renouvelable. En somme, vous serez au courant d’absolument tout ! Avec un gage de totale transparence et de responsabilité, l’organisme prêteur doit alors demander la solvabilité du demandeur. Autrement dit : ce dernier va se renseigner sur vos capacités à rembourser votre crédit.

- D'identité

- De domicile

- De revenus

Sur toutes les communications commerciales, le TAEG (Taux annuel effectif global) doit également apparaître clairement ainsi que tous les documents liés au crédit.

La loi Hamon

La loi Hamon fait son apparition 4 ans après la loi Lagarde. Ainsi, en 2014, dans le cadre de la loi de la consommation, un nouveau décret détaille les nouvelles modalités quant à l’entrée en vigueur de la suspension et de la suppression des contrats de crédits renouvelables inactifs. Vous l’aurez compris, c’est avec la loi Hamon qu’un crédit renouvelable non utilisé pendant un an sera suspendu et définitivement fermé un an plus tard si le consommateur ne se manifeste pas. Ce décret concerne tous les crédits renouvelables souscrits à compter du 19 mars 2014.

À partir de cette date, vous avez un an pour réclamer l’annulation de la suspension, sinon le contrat de crédit renouvelable sera résilié de plein droit.

L’organisme prêteur doit vous interroger pour savoir si vous souhaitez mettre fin au contrat.

- Identité des parties

- Nature de l'opération

- Montant du crédit disponible

- Taux annuel effectif global (TAEG)

- Montant des remboursements par échéance et par fractions de crédit utilisées

Si vous ne retounnez pas ce document (signé et daté) dans ce délai, la suspension est maintenue.

Si vous ne réactivez pas le contrat, il est résilié automatiquement 1 an après la suspension.

Sachez également que pendant la période de suspension, vous n’aurez plus accès à cette somme, mais êtes dans l’obligation de rembourser le montant que vous avez utilisé, aux conditions fixées par le contrat suspendu ou résilié.

Les instruments de paiement Oney sont utilisables au comptant ou à crédit selon votre choix lors du paiement. L’option crédit est associé à un crédit renouvelable d’un an. Dans la limite de votre disponible et sous réserve du bon fonctionnement de votre compte. Sous réserve d'acceptation par Oney Bank. - SA au capital de 71 801 205 € - 34 Avenue de Flandre 59 170 Croix - 546 380 197 RCS Lille Métropole - n° Orias 07 023 261 - www.orias.fr

Ne passez pas à côté

Ces articles pourraient vous intéresser...

SOS Carte volée ou perdue ?

Vous avez perdu ou vous êtes fait voler vos moyens de paiement Oney ?

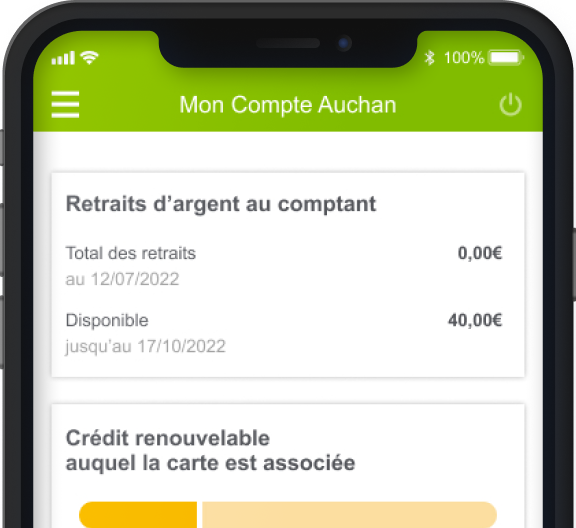

Application mobile Oney

Téléchargez notre application et gardez constamment un œil sur vos comptes !

Découvrir notre application.