Mes projets

Mes achats

Mes assurances

Se connecter

Se connecter

Mes projets

Mes achats

Mes assurances

Simuler mon crédit

Mon Guide Pratique

Se connecter

Besoin d'aide

Quelles sont les différences entre un crédit renouvelable et un crédit amortissable ?

Il n’est pas toujours facile de faire les bons choix… La paire de bottes noires ou argentées ? L’éclair au café ou celui au chocolat ? Rester à la maison ou sortir voir les copains ? Si pour ce genre de question, on vous laisse vous débrouiller, on peut en revanche vous aiguiller sur les différentes offres de crédits qui peuvent vous accompagner dans l’accomplissement de vos projets ! Alors crédit renouvelable ou crédit amortissable ?

UN CRÉDIT VOUS ENGAGE ET DOIT ÊTRE REMBOURSÉ.

VÉRIFIEZ VOS CAPACITÉS DE REMBOURSEMENT AVANT DE VOUS ENGAGER.

Le crédit renouvelable, c’est quoi ?

Comme son nom l’indique, ce type de crédit est réutilisable au fur et à mesure des remboursements : vous avez la possibilité de l’utiliser en intégralité ou en partie dans la limite du montant maximum autorisé.

La plupart du temps, ce type de crédit est assorti d’une carte de paiement et d’un taux d’intérêt révisable.

Taux d'intérêt révisable, quésaco ?

Cela signifie qu’un changement de taux d’intérêt peut être effectué en cours d’exécution du contrat, selon des conditions prévues par la loi.

- D’incapacité temporaire de travail. Dans ce cas, elle règle, après une franchise de 60 jours, jusqu’à 26 mensualités pour vous jusqu’à vos 65 ans ;

- De perte d’emploi. Dans ce cas, elle règle, après une franchise de 60 jours, jusqu’à 15 mensualités pour vous jusqu’à vos 65 ans ;

- D’invalidité. Dans ce cas, votre crédit est remboursé. Cette protection s’applique jusqu’à vos 65 ans ;

- De décès. Dans ce cas, votre crédit est remboursé. Cette protection s’applique jusqu’à vos 80 ans.

Si vous ne l’utilisez pas, pas de panique ! Vous n’aurez rien à rembourser.

Et le crédit amortissable ?

Le crédit amortissable, c’est le crédit le plus couramment octroyé par les banques en France. Les mensualités sont répertoriées dans un tableau d’amortissement, que votre organisme de prêt vous remet gracieusement.

L’Assurance Emprunteur* qui accompagne, si vous la souscrivez, le crédit amortissable vous assure en cas de :

- D’invalidité ou de décès. Dans ce cas, le solde de votre crédit est remboursé. Cette protection s’applique jusqu’à vos 65 ans pour l’invalidité et 80 ans en cas de décès ;

- D'incapacité de travail. Dans ce cas, vos mensualités sont prises en charge sans limite de durée. Vous êtes couvert jusqu’à vos 65 ans.

Le crédit amortissable vous met à disposition une somme d’argent préalablement définie par un contrat. Amortissable, parce que le capital dû est amorti au fur et à mesure jusqu’au remboursement final du crédit, qui peut s’étendre sur 4 à 83 mois chez Oney.

Quelle est la différence entre les crédits à taux fixe et les crédits à taux variable ?

On vous parlait plus haut de taux révisable et de taux fixe, mais que cela signifie-t-il concrètement ? Un crédit à taux fixe est un crédit dont le taux ne variera pas, même si les taux du marché augmentent ou baissent. Si les taux révisables du crédit renouvelable sont bien plus élevés que les taux révisables, les taux fixes vous promettent un crédit et un remboursement sans surprise. Le taux fixe a donc l’avantage de vous permettre d’être très prévoyants mais aussi de comparer plus facilement les différentes offres.

Le taux variable ou taux révisable du crédit renouvelable peut être modifié selon le taux d’usure en vigueur, à la hausse comme à la baisse, lors de l’exécution de votre contrat.

Sachez que ces évolutions du taux sont encadrées par la loi. A chaque évolution de taux, l'établissement de crédit devra vous informer, par écrit avant la date effective d'application du nouveau taux. À réception de ce courrier, vous aurez le droit de refuser cette modification dans un délai de 30 jours après réception de cette information.

Si vous refusez, l'intégralité du solde du crédit en cours devra être remboursée, selon les conditions antérieures (c'est-à-dire au taux initialement défini avant la proposition de révision du taux d'intérêt contractuel). Le contrat est alors résilié. A l'inverse, si le taux de référence baisse à un niveau inférieur à taux contractuel, l'établissement de crédit est tenu d'appliquer cette baisse immédiatement.

Il vous est donc impossible de déterminer à l’avance le coût total de votre crédit. Mais ne vous alarmez pas : vous serez toujours prévenu en amont de toute révision prévue. Notez enfin, qu’une fois l’offre acceptée, le prêteur devra vous adresser un relevé récapitulatif mensuel de la situation de votre crédit.

Les instruments de paiement Oney sont utilisables au comptant ou à crédit selon votre choix lors du paiement. L’option crédit est associé à un crédit renouvelable d’un an. Dans la limite de votre disponible et sous réserve du bon fonctionnement de votre compte. Sous réserve d'acceptation par Oney Bank. - SA au capital de 71 801 205 € - 34 Avenue de Flandre 59 170 Croix - 546 380 197 RCS Lille Métropole - n° Orias 07 023 261 - www.orias.fr

Les taux sont donnés selon le montant, la durée du prêt, les informations personnelles transmises par l'internaute et selon les conditions d'éligibilité définies par Oney Bank.

*L’assurance emprunteur est un contrat d’assurance de groupe (N° FRRC01SE03) souscrit par Oney Bank auprès de Oney Life (PCC) Limited et de Oney Insurance (PCC) Limited, sociétés d’assurance à compartiments multiples de droit maltais, dont le siège social respectif est situé 171, Old Bakery Street, Valletta, VLT 1455, Malta, et qui exercent en France en libre prestation de services sous le contrôle du Malta Financial Services Authority (MFSA), Triq l-Imdina, Zone 1, Central Business District, Birkirkara CBD 1010, Malta. Oney Life (PCC) Limited, immatriculée au registre des sociétés sous le n° C53199 et dont le capital social s’élève à 4 250 000 €, garantit les risques de décès et décès accidentel; Oney Insurance (PCC) Limited, immatriculée au registre des sociétés sous le n° C53202 et dont le capital social s’élève à 5 600 000 €, garantit les risques perte totale et irréversible d’autonomie (PTIA), incapacité temporaire de travail (ITT) et perte d’emploi (PE). Oney Bank vous propose le contrat d’assurance emprunteur en qualité de courtier en assurance inscrit à l’Orias sous le n° 07 023 261 (www.orias.fr).

Ne passez pas à côté

Ces articles pourraient vous intéresser...

SOS Carte volée ou perdue ?

Vous avez perdu ou vous êtes fait voler vos moyens de paiement Oney ?

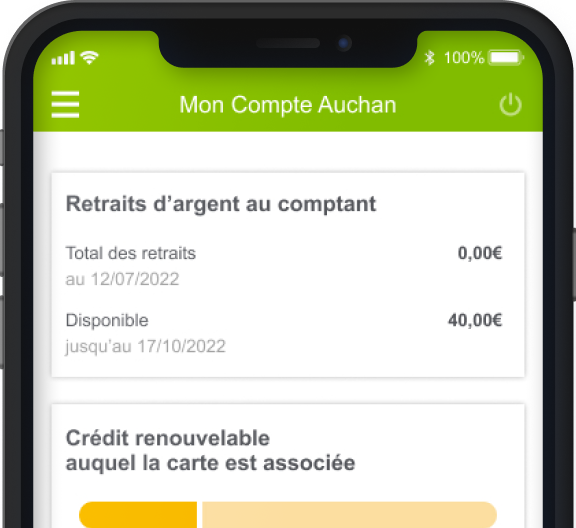

Application mobile Oney

Téléchargez notre application et gardez constamment un œil sur vos comptes !

Découvrir notre application.