Mes projets

Mes achats

Mes assurances

Se connecter

Se connecter

Mes projets

Mes achats

Mes assurances

Simuler mon crédit

Mon Guide Pratique

Se connecter

Besoin d'aide

Crédit avec co-emprunteur

Vous aimeriez concrétiser un projet ou palier un besoin et pour cela, vous souhaitez souscrire un crédit avec un co-emprunteur ? Avant de vous lancer, il est important d’être bien informé(e). Voici tout ce que vous devez savoir sur le crédit avec co-emprunteur.

Vérifiez vos capacités de remboursement avant de vous engager.

Qu'est-ce qu'un co-emprunteur ?

Un co-emprunteur est une personne qui souscrit un prêt immobilier ou un crédit à la consommation avec un autre co-emprunteur afin de réaliser un achat immobilier, l’achat d’une voiture ou d'un voyage. Les co-emprunteurs signent le même contrat de prêt, et s’engagent à rembourser : :

- La somme empruntée ;

- Les intérêts ;

- Le montant des primes d’assurance emprunteur.

Attention, détrompez-vous ! Dans le cadre d’un projet immobilier, "co-emprunteur" ne signifie pas nécessairement "co-acquéreur". Pour obtenir ce deuxième statut, le co-emprunteur doit signer l’acte de vente chez le notaire. D’un point de vue juridique, il n’y a pas d’emprunteur principal ou secondaire ; même si, dans les faits, aux yeux de la banque, le co-emprunteur couvrant la plus grande partie du remboursement est considéré comme principal. Avoir un co-emprunteur donne de nombreux avantages, comme diminuer le risque d’endettement, et bénéficier d’un apport personnel plus important. C’est une garantie supplémentaire pour les banques.

Quelles obligations pour le co-emprunteur ?

Pour un crédit, les co-emprunteurs sont solidaires. Ils signent un contrat et ont les mêmes droits et obligations. L’obligation principale du co-emprunteur est donc de rembourser le prêt.

Pour cela, il doit respecter le montant des mensualités qu’il s’est engagé à rembourser à la signature du contrat de crédit avec co-emprunteur.

Si ce n’est pas le cas, l’autre co-emprunteur peut se retourner contre lui, ou demander la désolidarisation du prêt.

Qui peut être co-emprunteur ?

Un co-emprunteur est une personne physique majeure.

Dans la plupart des cas, il s’agit du conjoint ou du concubin, donc du co-acquéreur lorsqu’il s’agit d’un achat immobilier. Ces dossiers sont très couramment acceptés par les banques. En effet, elles considèrent que le risque est moins élevé.

Dans la loi, rien ne précise la nature des relations entre les co-emprunteurs. Il peut donc s’agir d’un ami, d’un frère ou d’une sœur, de parents… Toutefois, ces dossiers sont bien sûr plus rares.

Quelles différences entre co-emprunteur et garant ?

Un co-emprunteur est engagé dans le remboursement du crédit dès sa souscription. De son côté, le garant du crédit n’est impliqué qu’en cas de difficultés financières de l’emprunteur.

2 types de cautionnement bancaire existent alors.

La caution simple oblige le créancier à ouvrir une procédure de recouvrement à l'encontre de l'emprunteur avant de se tourner vers le garant.

En revanche, la caution solidaire implique que le garant règle automatiquement les mensualités en cas d'impayés.

Offres de financement réservées aux particuliers. Vous disposez d’un délai de rétractation de 14 jours. Sous réserve d’acceptation par Oney Bank - SA au capital de 71 801 205 € - 34 Avenue de Flandre 59 170 Croix - 546 380 197 RCS Lille Métropole - n° Orias 07 023 261 - www.orias.fr

Ne passez pas à côté

Ces articles pourraient vous intéresser...

SOS Carte volée ou perdue ?

Vous avez perdu ou vous êtes fait voler vos moyens de paiement Oney ?

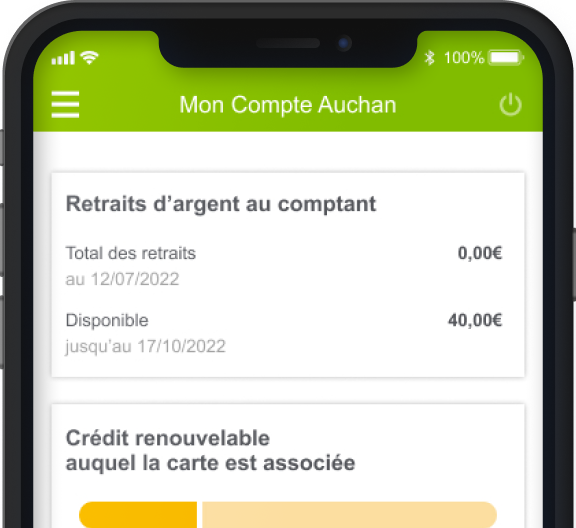

Application mobile Oney

Téléchargez notre application et gardez constamment un œil sur vos comptes !

Découvrir notre application.