Mes projets

Mes achats

Mes assurances

Se connecter

Se connecter

Mes projets

Mes achats

Mes assurances

Simuler mon crédit

Mon Guide Pratique

Se connecter

Besoin d'aide

Co-emprunteurs : quelles conséquences après une séparation ?

La séparation est malheureusement un risque à envisager au moment de souscrire un prêt immobilier ou un crédit à la consommation à deux. Avoir une bonne connaissance de ses droits et obligations est plus que nécessaire afin de protéger les co-emprunteurs. Quelles sont les conséquences de la séparation des co-emprunteurs ? Que devient le prêt ? Quelles conséquences pour un conjoint garant ? Réponses dans cet article.

Vérifiez vos capacités de remboursement avant de vous engager.

Séparation : que devient un prêt personnel contracté à deux ?

- Faire un remboursement anticipé du prêt, par exemple en remettant en vente le bien immobilier acheté ;

- Poursuivre le remboursement du crédit contracté avant la séparation ;

- Transférer le crédit à la charge d’un seul des deux ex-conjoints, si ses finances le permettent.

Crédit à deux puis séparation : le cas du conjoint garant

Le garant d’un crédit est une personne physique qui s’engage contractuellement à prendre le relais de l’emprunteur si celui-ci ne rembourse plus les mensualités. L’engagement du garant court sur toute la durée du prêt, c’est-à-dire jusqu’au remboursement total du capital emprunté. Ainsi, en cas de séparation, le conjoint reste garant du crédit souscrit. Il est alors possible de :

- Mettre fin au prêt, et donc à la caution, en procédant à un remboursement anticipé ;

- Demander à l’organisme de prêt ou à la banque une substitution de caution, c’est-à-dire l’engagement d’un autre garant au profil financier équivalent.

Rupture : le transfert de prêt est-il possible ?

En cas de souscription d’un crédit à deux, puis d’une séparation, il est possible d’effectuer un transfert de prêt. Concrètement, l’un des co-emprunteurs se désengage du crédit au profit de l’autre co-emprunteur. Il n’a plus à rembourser les mensualités. C’est une bonne solution lors d’un achat immobilier si un conjoint souhaite conserver le logement. Pour obtenir une désolidarisation, il est nécessaire d’avoir l’accord de la banque, mais aussi du co-emprunteur. Ce dernier doit avoir suffisamment de revenus pour ne pas risquer le surendettement.Offres de financement réservées aux particuliers. Vous disposez d’un délai de rétractation de 14 jours. Sous réserve d’acceptation par Oney Bank - SA au capital de 71 801 205 € - 34 Avenue de Flandre 59 170 Croix - 546 380 197 RCS Lille Métropole - n° Orias 07 023 261 - www.orias.fr

Ne passez pas à côté

Ces articles pourraient vous intéresser...

SOS Carte volée ou perdue ?

Vous avez perdu ou vous êtes fait voler vos moyens de paiement Oney ?

Application mobile Oney

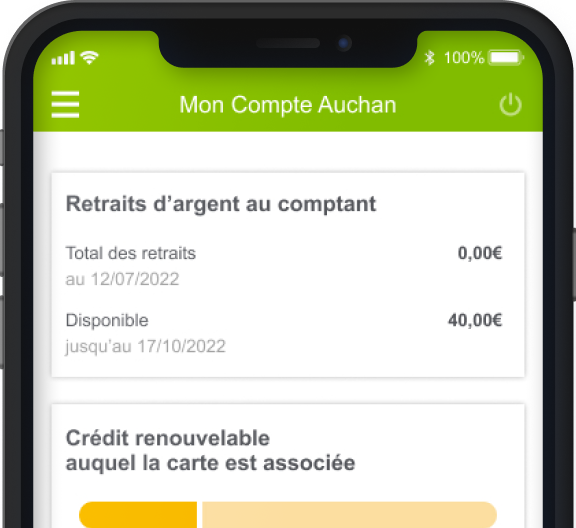

Téléchargez notre application et gardez constamment un œil sur vos comptes !

Découvrir notre application.